美国农业部(USDA)近日发布的《澳大利亚鲜食葡萄报告》显示,澳大利亚鲜食葡萄产业在过去10年中取得了长足的进步,产量提高1/3以上,出口增长了50%。澳大利亚葡萄产季为10月至次年9月,中国自2015/16季起成为其最大出口市场。尽管受到新冠疫情的影响,其产量和出口连续两年下滑,但在疫情前和疫情期间对葡萄园的投资推动了该行业进一步发展。澳大利亚葡萄出口量已经与埃及和欧盟不相上下,同时能与其他南半球供应国在亚洲市场进行有力竞争,澳大利亚已成为全球鲜食葡萄出口的重要参与者。

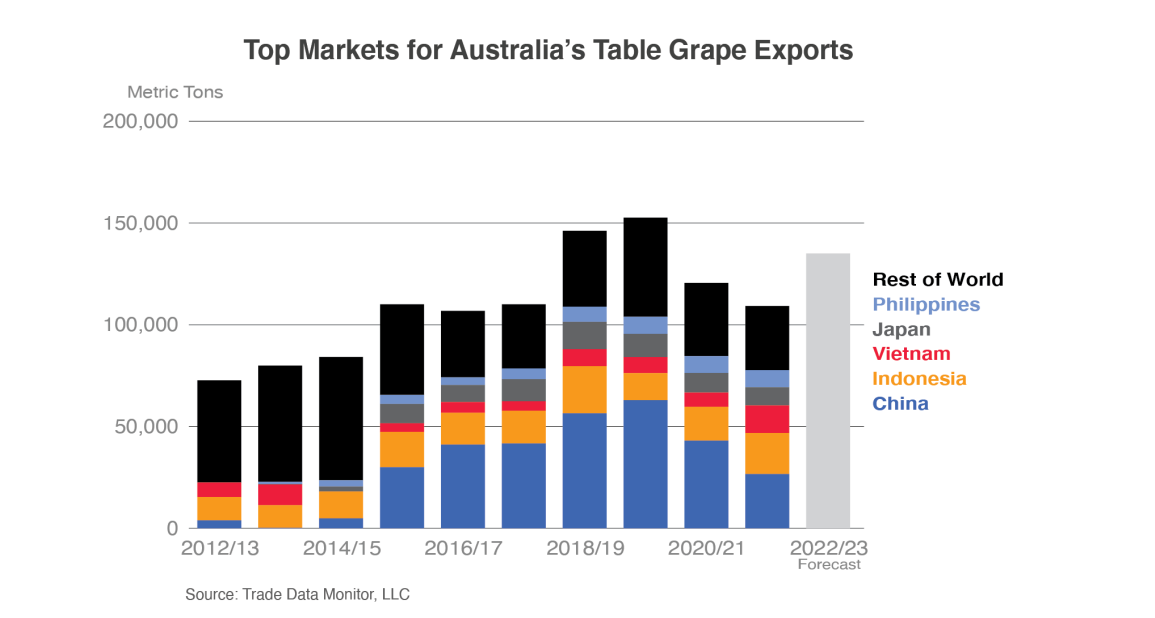

与南半球其他主要的鲜食葡萄生产国一样,出口是澳洲葡萄产量增长的主要推动力。自2012/13产季以来,澳洲葡萄的国内平均消费量已低于7万吨,在产量中的占比从45%降至2022/23产季预估值的36%。过去5年中,澳洲葡萄的平均出口量接近13万吨,已接近埃及和欧盟的水平。这一增长在很大程度上归功于中国市场,澳洲葡萄对华出口在2015/16季达到3万吨,创下新的单一国家出口纪录,中国亦成为其最大出口市场。作为中澳自由贸易协定的一部分,中国对澳大利亚鲜食葡萄征收的关税在2019年降至零,同时澳洲对华出口也达到了6.3万吨的峰值。同一年,澳大利亚的出口总量达到创纪录的15.3万吨,在不到10年的时间里翻了一倍多。

但在2019/20季的峰值之后,澳洲葡萄出口下降了近30%。同时由于天气和新冠疫情的影响,产量出现下降。多于常年平均水平的降雨影响了作物的品质,叠加疫情导致劳动力短缺等因素,采收效率也受到影响。此外,货物装运还受到运费上涨和集装箱短缺的影响。尽管面临这些挑战,澳洲葡萄出口量仍保持在10万吨以上,且在主要出口市场都出现了增长。自2019/20季以来,澳洲葡萄对华出口下降了近60%,但中国在2021/22季仍是其最大市场,出口量达到2.7万吨。其次是印度尼西亚,自2017/18季以来增长了26%,达到2万吨;越南自2017/18季以来增长了近两倍,达到1.4万吨。中国是鲜食葡萄的主要出口国,尤其是对越南和泰国市场,但澳大利亚的出口季与中国相反,与南半球的智利和秘鲁形成竞争。得益于其邻近亚洲的地理优势,澳洲葡萄出口所需运输时间更短,葡萄品质降低的风险也更小,因此尽管产量明显较低,但澳大利亚对亚洲市场的出口量往往超过智利和秘鲁。

|澳洲鲜食葡萄前五大出口市场(单位:吨,深蓝色为中国)

为了支持强劲的出口需求,澳洲鲜食葡萄种植面积一直在扩大,将酿酒葡萄种植园转为鲜食葡萄种植园也成为面积扩大的原因之一。目前澳洲产量居高的品种主要是绿色的Menindee和Thompson以及红色克瑞森(Crimson),但新增种植面积中大部分为新的无核专有品种。2021/22季,亚洲市场占澳大利亚出口总量的近95%,消费者偏好极大地影响了种植者的品种选择。有籽红地球(Red Globe)一直是出口到中国的主要葡萄品种,但亚洲各地的消费者正日益转向无籽品种。这些无籽品种提供了更多的口味选择,例如正在全球范围内获得高关注度的黑色无籽品种。

|2012/13季以来澳洲鲜食葡萄的产量、出口量、国内消费量趋势图(单位:吨,蓝色为产量,灰色为出口量)

根据行业估计,在新冠疫情之前,澳洲鲜食葡萄种植以每年20%的速度增长。但在整个疫情期间,由于采收劳动力短缺,葡萄种植呈下降趋势。就2022/23季而言,预计采收劳动力短缺将再次影响生产和出口,但随着航运状况得到改善,同时新植株继续生长,产量将回升到21万吨,恢复至新冠疫情之前的水平,出口达到13.5万吨。维多利亚州(Victoria)在2022年12月遭遇了洪水,洪水对于2022/23季和长期产量的影响尚待观察,但随着新植株继续生长并进入成熟期,预计澳洲葡萄的产量和出口将在未来几年达到更高水平。

图片来源:Pixabay

2023国际果蔬报道 保留所有权利

转载请与国际果蔬报道联系获得许可并注明源自国际果蔬报道

添加新评论